Принципы вариации и номинальности

Существуют еще два принципа теории цикличности, которые описывают функционирование циклов в более общих формах. Это принципы вариации и номинальности.

Принцип вариации – это признание того факта, что все из уже упомянутых принципов (суммирования, гармоничности, синхронности и пропорциональности) можно скорее назвать устойчивыми тенденциями, чем правилами. В реальной жизни должны происходить и действительно происходят некоторые “вариации”.

Использование циклов и технического анализа

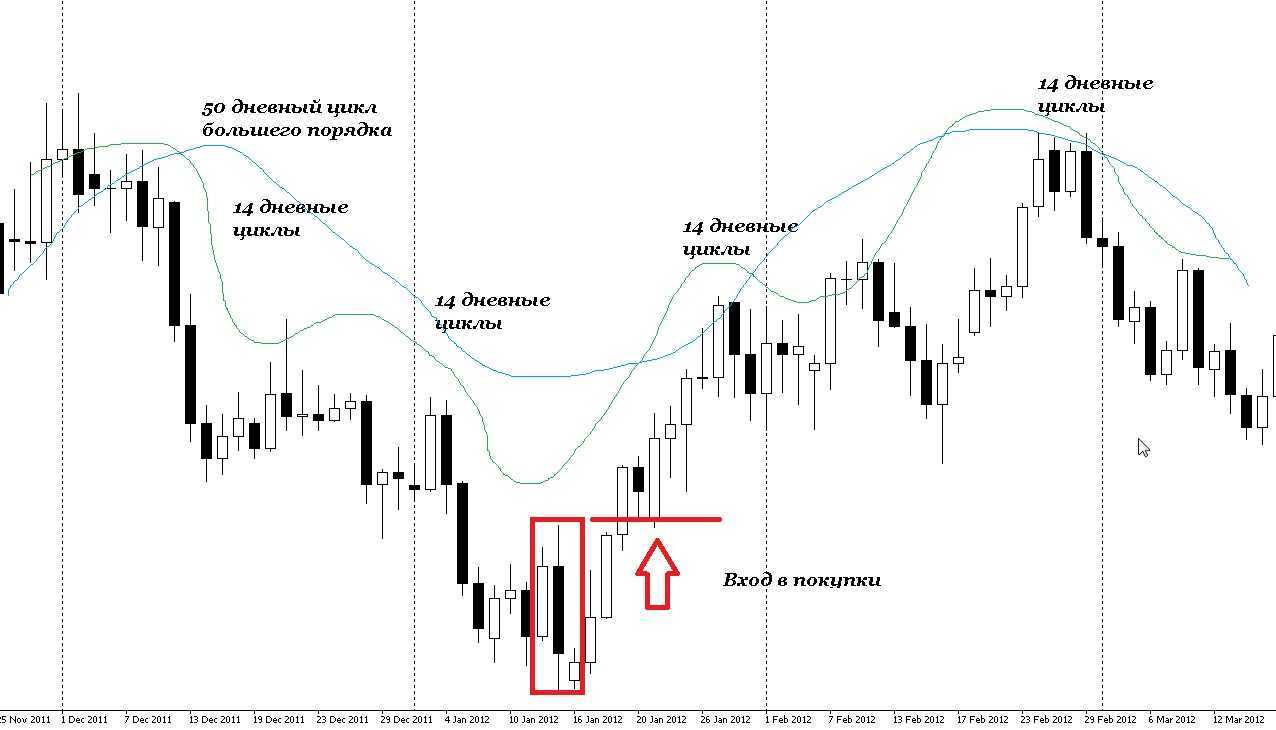

Аналитики, занимающиеся изучением рыночных циклов, подчеркивают, что для подтверждения целесообразности открытия той или иной позиции результаты циклического анализа необходимо сочетать с сигналами других технических инструментов. Например, получить представление о том, когда должен произойти поворот цикла, аналитик может с помощью временных окон (time windows) или временных полос (timing bands), которые являются разновидностями временных фильтров, способных “отсеивать” не значимые движения цен.

Однако после того, как цены входят во временное окно, трейдер должен прибегнуть к более традиционным техническим инструментам, которые могут подтвердить факт поворота цикла, подавая тем самым сигнал к действию. Выбор конкретных методик, позволяющих определять наиболее благоприятные моменты входа и выхода из рынка, остается за трейдером, который предпочитает полагаться на излюбленные, наиболее привычные для него инструменты.

Временные окна не имеют никакого смысла, если не используются в сочетании с конкретными техническими сигналами. Среди сигналов, которые считаются наиболее важными – прорывы линий тренда, отложенных через цены закрытия, дни ключевого перелома, а также прорывы ценой закрытия уровня максимальной или минимальной цены закрытия, зафиксированной в течение последних трех дней (или других единиц времени). Например, сигнал к покупке в нижней точке цикла возникнет тогда, когда цена закрытия достигнет значения, превышающего максимальную цену закрытия за последние три дня (или три недели для недельного графика).

Компания HAL Market Cycles Брессера использует концепцию временных и ценовых окон (на графиках их отмечают небольшими прямоугольниками). Временные ориентиры основаны на семидесятипроцентных временных полосах, которые определяются отдельно для цикла каждой протяженности. При этом имеется в виду, что в 70% случаев поворот цикла произойдет в пределах такой полосы.

Компания HAL Market Cycles Брессера использует концепцию временных и ценовых окон (на графиках их отмечают небольшими прямоугольниками). Временные ориентиры основаны на семидесятипроцентных временных полосах, которые определяются отдельно для цикла каждой протяженности. При этом имеется в виду, что в 70% случаев поворот цикла произойдет в пределах такой полосы.

Комбинированный анализ по ценовым и временным ориентирам по Брессеру подразумевает использование различных технических методов, включая определение ценового ориентира по паузе в центральной точке цикла (midcycle pause price objective) (методика, схожая с определением ценовых ориентиров по методу “отмеренного хода”, о котором мы уже рассказывали ранее), шестидесяти-сорокапроцентные отношения длины коррекции, анализ уровней поддержки и сопротивления, линий тренда. Брессер подчеркивает необходимость согласования данных методик с основными положениями теории цикличности.

Например, методики паузы в центральной точке цикла и процентных отношений длины коррекции надежны только в том случае, если, во-первых, протяженность анализируемого цикла совпадает с предписанной, и во-вторых, если продолжается тенденция, выраженная следующим по возрастанию циклом.

Линии тренда наиболее надежны, когда они соединяют вершины или основания циклов одной протяженности. Например, линии тренда необходимо построить таким образом, чтобы они соединяли верхние или нижние точки двух торговых циклов или соседних циклов альфа или бета, которые, как правило, имеют одинаковую длину. Прорыв линии тренда, соединяющей циклы одинаковой длины, является сигналом того, что произошел поворот следующего по возрастанию цикла.

Линии тренда наиболее надежны, когда они соединяют вершины или основания циклов одной протяженности. Например, линии тренда необходимо построить таким образом, чтобы они соединяли верхние или нижние точки двух торговых циклов или соседних циклов альфа или бета, которые, как правило, имеют одинаковую длину. Прорыв линии тренда, соединяющей циклы одинаковой длины, является сигналом того, что произошел поворот следующего по возрастанию цикла.

Так, если рынок пересекает нисходящую линию тренда, построенную через вершины циклов альфа и бета, это означает, что более протяженный торговый цикл достиг своего основания.

Сделки

Начнем с самой простой части экономики: сделки.

Экономика – это всего лишь сумма всех составляющих ее сделок, а сделка – это элементарно. Вы все время заключаются сделки. Приобретая любой товар, вы всякий раз заключаете сделку.

Суть сделки – в том, что покупатель отдает деньги или кредит продавцу в обмен на товары, услуги или финансовые активы.

Кредит тратится так же, как и деньги, поэтому сумма денежных трат и потраченного кредита дает общее значение всех трат. Это значение и стимулирует экономику. Если разделить потраченную сумму на количество проданного, получится цена. И все. Это и есть сделка. Это – краеугольный камень экономики. Все циклы и все силы экономической машины приводятся в движение с помощью сделок. Поэтому, понимая суть сделок, мы понимаем экономику вообще.

Рынок состоит из всех продавцов и всех покупателей, заключающих сделки с одним товаром или услугой. Например, есть рынок пшеницы, рынок автомобилей, ценных бумаг и многих других товаров. Экономика состоит из всех сделок, заключаемых на всех рынках. Если сложить общие расходы с общим количеством проданного на всех рынках, вы получите все, что нужно знать для понимания экономики. Все очень просто.

Люди, предприятия, банки и правительства – все заключают сделки именно согласно описанному мной принципу: обменивая деньги и кредит на товары, услуги и финансовые активы.

Крупнейшим продавцом и покупателем является правительство. Оно состоит из двух важных частей: центрального правительства, собирающего налоги тратящего деньги и Центрального банка, который отличается от всех остальных продавцов и покупателей тем, что контролирует сумму денег и кредита в экономике. Делает он это с помощью влияния на процентные ставки и печати новых денег. По этим причинам, как мы увидим, Центральный банк является важным игроком для кредита.

Коммунальные услуги

В этой статье бюджета, пожалуй, повлиять можно только на счета за воду и электричество.

Проверьте, какой бытовой техникой и электроникой вы на время можете перестать пользоваться. Например, кондиционер, телевизор. Реже пользуйтесь стиральной и посудомоечной машиной. Следите, чтобы нигде лишнее время не горел свет. Ложитесь раньше спать по вечерам. Горячую воду для чая держите в термосе, не кипятите без конца чайник. При приготовлении пищи на электрической плите используйте остаточное тепло конфорки.

Выключайте воду, когда чистите зубы, намыливаетесь, принимайте душ, а не ванну, причем не задерживайтесь в душе дольше 4 минут, чтобы помыться, этого вполне достаточно.

Мойте посуду не под краном, а в раковине, заткнув ее пробкой и наполнив водой с пеной. Используйте воду повторно. Например, после мытья рук вода вполне подходит для уборки или слива в унитаз.

Доминирующие циклы

На динамику цен рынков влияют различные циклы. Однако для прогностических целей реальной ценностью обладают только так называемые доминирующие циклы, которые оказывают постоянное воздействие на цены и могут быть четко определены. На большинстве рынков наблюдается, по крайней мере, пять доминирующих циклов.

Правильной процедурой будет та, при которой изучение начинают с долгосрочных доминирующих циклов, протяженность которых достигает нескольких лет. Затем переходят к анализу средних циклов, составляющих несколько недель или месяцев. И, наконец, сверхкороткие циклы, протяженность которых ограничивается несколькими часами или днями, используют для определения оптимального момента входа в рынок или выхода из него, а также для подтверждения точек поворота долгосрочных циклов.

Специалисты по циклическому анализу не имеют единого мнения относительно принципов классификации циклов, а также их длины, но мы все-таки попробуем выделить основные категории циклов. Они таковы:

- долгосрочные циклы (long-term) (протяженностью два года или более);

- сезонные циклы (seasonal) (один год);

- основные (primary);

- промежуточные циклы (intermediate) (от девяти до двадцати шести недель), и торговые циклы (trading) (четыре недели).

Это основные циклы, однако существуют и другие. На некоторых рынках между основным и торговым циклами входит цикл, составляющий половину основного (1/2 primary cycle). Торговый цикл может разбиваться на два более коротких цикла – альфа и бета, каждый из которых протекает в среднем в течение двух недель (впервые термины “основной”, “торговый”, “альфа” и “бета” для описания циклов были введены У. Брессером).

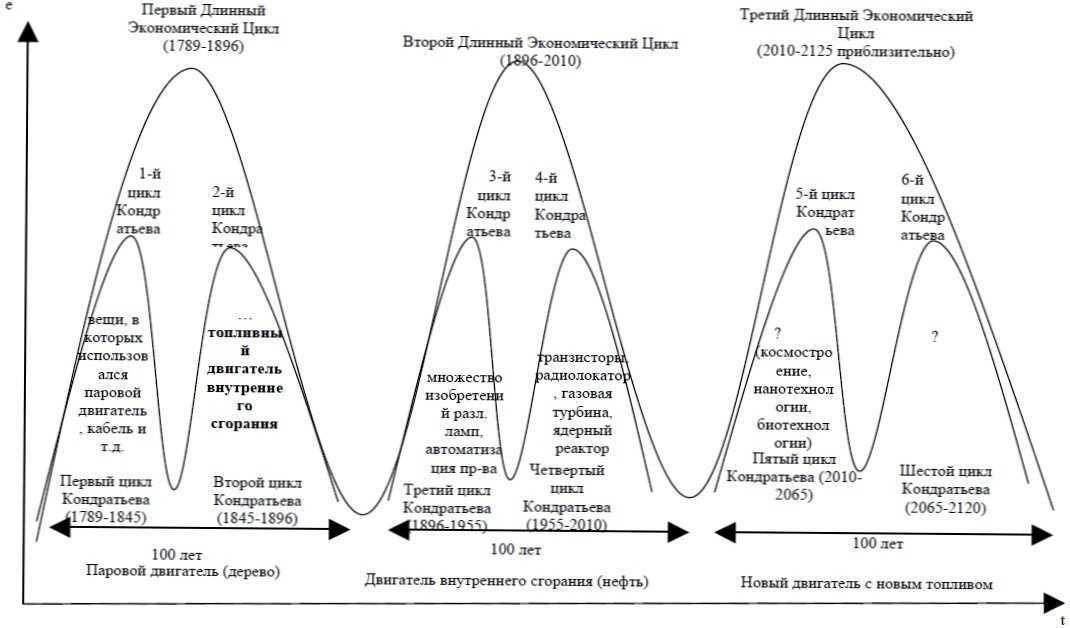

Волна Кондратьева

Однако развитие рынков определяется также и циклами большей длительности. Вероятно, наиболее известным является пятидесятичетырехлетний цикл Кондратьева (Kondratieff cycle). Цикл, определяющий экономическое развитие в течение продолжительного периода и названный в честь открывшего его в двадцатых годах прошлого столетия русского экономиста Николая Кондратьева, вызывал и продолжает вызывать немало споров.

Тем не менее – цикл действительно оказывает сильное влияние на развитие буквально всех рынков ценных бумаг и товарных фьючерсов. В частности, пятидесятичетырехлетний цикл был выявлен в колебаниях процентных ставок, ценах на медь, хлопок, пшеницу, акции и оптовых ценах на товарных рынках. Кондратьев проследил развитие своего цикла начиная с 1789 года на таких показателях, как товарные цены, уровень производства чугуна, заработная плата сельскохозяйственных рабочих в Англии и так далее.

В последние годы интерес к циклу Кондратьева снова резко возрос. Объясняется это тем, что согласно теории русского ученого очередная низина экономической активности приходится на 2010 год.

В последние годы интерес к циклу Кондратьева снова резко возрос. Объясняется это тем, что согласно теории русского ученого очередная низина экономической активности приходится на 2010 год.

Стратегия разгон – недостатки

Минусы стратегии разгон банка очевидны:

- Игра ва-банком рано или поздно кончается печально, так что применять эту стратегию на постоянной основе не рекомендуется.

- Беттер должен обладать известной степенью везения, ведь если выиграть 2-3 ставки подряд реально, то 5-10 или больше зачастую просто невозможно.

- Психологический фактор. Если в начале цикла беттер ставит 100 рублей, то он не сильно переживает за исход. Но с каждым шагом сумма ставки увеличивается до 300, 500, 1000 рублей, и не все игроки могут спокойно рисковать такими суммами, возникает желание снизить сумму ставки.

Единственный способ хоть как-то нивелировать недостатки стратегии разгон – это не устанавливать длину цикла более 3-4 шагов. А еще лучше – сначала опробовать стратегию на виртуальных ставках. Если после 200-300 ставок беттер остается в плюсе, значит, стратегию можно применять и в игре на реальные деньги.

Зачем и кому нужен разгон депозита?

Депозит на рынке Форекс представляет собой своеобразный начальный капитал, от размера которого зависит доходность, степень риска и выбор типа стратегии. Инвесторы, обладающие большими суммами, могут довольствоваться гарантированным доходом от банковских вкладов или ограничиться рисками покупки государственных и корпоративных облигаций. Большую доходность может предложить рынок акций или фьючерсы с опционами, где риск можно регулировать с помощью хеджирования.

Рынок Форекс, по большей части, привлекает трейдеров, не обладающих большим стартовым капиталом, которые стремятся нарастить его до размера, который дает возможность перейти в «Лигу рантье». Некоторые ставят более реальные цели: быстро достигнуть ежедневного, еженедельного «приемлемого» заработка за короткий срок, чтобы не идти по долгому пути наработки статистики с последующим поиском инвесторов для работы управляющим сервиса ПАММ-счетов.

Статья содержит советы использования взвешенных, оптимизированных и оправданных рисков, методов их снижения в случае высокой вероятности отрицательного исхода.

Траты и мысли о более оптимизированном расходовании личного бюджета

Советы экономистов, которые помогут избежать спонтанных тракт:

- Планируйте финансовый бюджет на неделю, а не на месяц. Месяц это слишком длинный срок. Любые траты будут казаться уместными, так как возникает ложное ощущение безопасности, что денег хватит на все время. Поэтому основная часть бюджета тратиться в первую неделю, а в конце месяца уже приходиться ограничивать себя во всех тратах. Вспомните себя в день зарплаты, когда хочется потратить все и сразу. Обойти эту ошибку нашего мышления можно простым разделением бюджета на недельные отрезки.

- Ходите в магазин со списком необходимых продуктов и ограниченным бюджетом. Банально, но этот способ действительно ограждает вас от непредвиденных трат.

- Используйте образ себя в будущем. Психологи выявили, что мы воспринимаем себя сегодня и себя в будущем как разных людей. В будущем мы более целеустремленные, экономичные, уверенные. Мы всегда думаем, что я завтра лучше справиться с задачами, чем я сегодня, и … откладываем дела на завтра. Мы считаем, что у меня в будущем будет больше времени заниматься спортом, поэтому все походы в спортзал откладываем до понедельника или нового года.

Мы считаем, что «я в будущем» может уже начать наконец-то откладывать на пенсию. Этот «завтрамен» придет и все разрешит, а мне пока не о чем беспокоиться. Но дело в том, что завтра вы не поменяетесь. Хотя эту особенность нашего мышления мы тоже можем использовать себе во благо. Берите обязательства у своего будущего я. Договоритесь с собой в будущем заранее, что после зарплаты вы отложите 10-20-30% на сберегательный счет. И сделайте это. Если вы склонные менять или забывать свои решения, то просто заранее настройте в банковском приложении функцию перевода определенной суммы на сберегательный счет. В нужный день она будет переведена автоматически. - Принимайте важные финансовые решения в переломные моменты. В психологии есть такое понятие как феномен «чистого листа». Мотивация что-то делать возрастает в моменты изменений. Это может быть начало недели, первое число, начало года, смена работы, переезд, выход не пенсию и так далее. Это повышает мотивацию и хочется действовать с большей силой. Этот эффект можно использовать и для формирования своих финансовых привычек. Выберете важный день в своей жизни, поставьте себе какую-то цель и начинайте действовать.

- Спонтанные доходы рекомендуется делить на несколько частей. Одну часть можно потратить и побаловать себя, какую-то часть отложить, а какую-то инвестировать в собственное развитие, например, купить книгу, пройти курс или мастер-класс.

«Большие» движения

Основное заблуждение трейдеров – разгон депозита напрямую связан с тактикой увеличения плеча или торговлей «на всю котлету», т.е. максимальное использование депозита. Приведенные выше таблицы наглядно показывают, что залог «долгожительства» любой стратегии — уменьшение размера ордера.

Чтобы разогнать депозит, трейдер должен стремиться открывать лот меньшего, а фиксировать прибыль большего размера.

Скальпинг не подходит для разгона депозита, выбирайте среднесрочную стратегию на часовых, дневных свечах. Тейк-профиты большого размера гораздо эффективнее раскручивают депозит и, самое главное, увеличивают винрейт. Чем выше таймфрейм, тем надежнее сигналы, – аксиома рынка Форекс.

Одежда и обувь

Чтобы дольше сохранить свою одежду, стоит ее реже стирать. Порой достаточно просто вывесить на балкон и проветрить, чтобы вещи снова стали свежими. Следите за состоянием своей одежды, чтобы сразу починить, если появится дефект.

Узнайте, где в вашем городе проводятся своп-вечеринки. Это мероприятие, на котором можно обменивать ставшие ненужными вещи на нужные.

Не пренебрегайте секонд-хэндами, в таких магазинах можно за копейки находить очень хорошие вещи.

Если ситуация совсем тяжелая, узнайте про социальные склады, обычно они работают при благотворительных организациях. На таком складе можно брать необходимые вещи бесплатно.

Организационные моменты

Это не очевидно, но нередко мы платим больше из-за того, что не продумали свои действия наперед. Например, не проверили холодильник перед походом в магазин и купили лишнее, проспали и пришлось ехать на такси, забыли оплатить вовремя кредит или коммунальные услуги и пришлось платить пени. В условиях экстремальной экономии такое нельзя себе позволять. Поэтому проведите в доме аудит на предмет того, что у вас уже есть. Вы удивитесь, как велики окажутся ваши запасы самых разных вещей, даже если вы уверены, что это совершенно не так.

Не ходите в магазин без списков, всегда вовремя оплачивайте услуги, больше уделяйте времени планированию.

Практикуя методы экстремальной экономии, помните, что это временно. Чтобы было легче, превратите это в игру, подключайте смекалку и воображение, вводите каждый новый пункт постепенно, а не все сразу.

Левое и правое смещение

Левым (или правым) смещением называют сдвиг пиков цикла влево (или вправо) от идеального центра. Например, измерение двадцатидневного торгового цикла проводят от нижней до нижней точки. Идеальный пик данного цикла, таким образом, находится на расстоянии десяти дней от его начала, или строго посередине. При таком построении цикл состоит из десятидневного подъема цен, за которым следует десятидневное падение. Однако идеальное развитие цикла случается крайне редко. Следует помнить, что любое отклонение в циклическом развитии от идеального приходится на вершину цикла, а не на основание. Поэтому нижние точки циклов считаются более надежными параметрами и используются для измерения протяженности цикла.

Вы, конечно же, помните, что восходящая тенденция определяется как серия последовательно возрастающих пиков и спадов. Нисходящая тенденция представляет собой серию последовательно убывающих пиков и спадов. В пиках и спадах тенденции легко узнаются верхние и нижние точки развития цикла. Теперь мы можем попробовать совместить концепции тенденции и смещения, как на рисунке выше. Когда уровни пиков и спадов повышаются (то есть цены устойчиво растут), пики циклов перемещаются вправо от идеального центра.

Когда уровни пиков и спадов понижаются (то есть цены устойчиво падают), цикл проходит вершины раньше, то есть слева от идеального центра. Только в одном случае вершина цикла совпадает с идеальным центром – когда на рынке отсутствует ярко выраженная тенденция и цены двигаются в пределах горизонтального “торгового” коридора, свидетельствующего о том, что силы быков и медведей находятся в равновесии.

А теперь давайте рассмотрим прогностические возможности, которыми обладает правое и левое смещение. Начнем с того, что уже по расположению пика цикла относительно идеального центра можно достаточно точно судить о направлении развития рынка. Так, если пик смещается вправо, то есть если последний отрезок роста цен по времени дольше, чем последний отрезок падения цен, то можно ожидать, что восходящая тенденция сохранится.

А теперь давайте рассмотрим прогностические возможности, которыми обладает правое и левое смещение. Начнем с того, что уже по расположению пика цикла относительно идеального центра можно достаточно точно судить о направлении развития рынка. Так, если пик смещается вправо, то есть если последний отрезок роста цен по времени дольше, чем последний отрезок падения цен, то можно ожидать, что восходящая тенденция сохранится.

Когда вершина смещается влево, то это можно расценить как заблаговременный сигнал смены тенденции. Применительно к дневным графикам анализ смещения вершины цикла провести очень просто – достаточно сравнить количество дней, в течение которых рынок шел соответственно вверх и вниз. По такому же принципу можно анализировать недельные и месячные графики.

Например, если рынок придерживается нисходящей тенденции и последний отрезок падения цен составил двенадцать дней, то последующее оживление рынка вряд ли продлится более двенадцати дней. Отсюда можно сделать два важных вывода. Во-первых, если оживление рынка продолжается по мере того, как двенадцатидневный период подходит к завершению, мы можем с высокой долей вероятности предсказать точный день, на который придется поворот рынка, если нисходящей тенденции суждено возобновиться. Если оживление выходит за пределы двенадцатидневного периода, то это свидетельствует о переломе тенденции.

Точно такая же методика применяется в анализе недельных графиков. Предположим, что цены устойчиво поднимаются. Расстояние от нижней до верхней точки последнего восходящего движения цен рынок прошел за семь недель. Это означает, что любая коррекция цен вниз или горизонтальная консолидация не должна продлиться больше семи недель. Данное временное ограничение можно сочетать с определенными ценовыми параметрами. Максимальная коррекция цен вниз обычно составляет от 50% до 66% предыдущего роста.

Точно такая же методика применяется в анализе недельных графиков. Предположим, что цены устойчиво поднимаются. Расстояние от нижней до верхней точки последнего восходящего движения цен рынок прошел за семь недель. Это означает, что любая коррекция цен вниз или горизонтальная консолидация не должна продлиться больше семи недель. Данное временное ограничение можно сочетать с определенными ценовыми параметрами. Максимальная коррекция цен вниз обычно составляет от 50% до 66% предыдущего роста.

Принципы циклического анализа

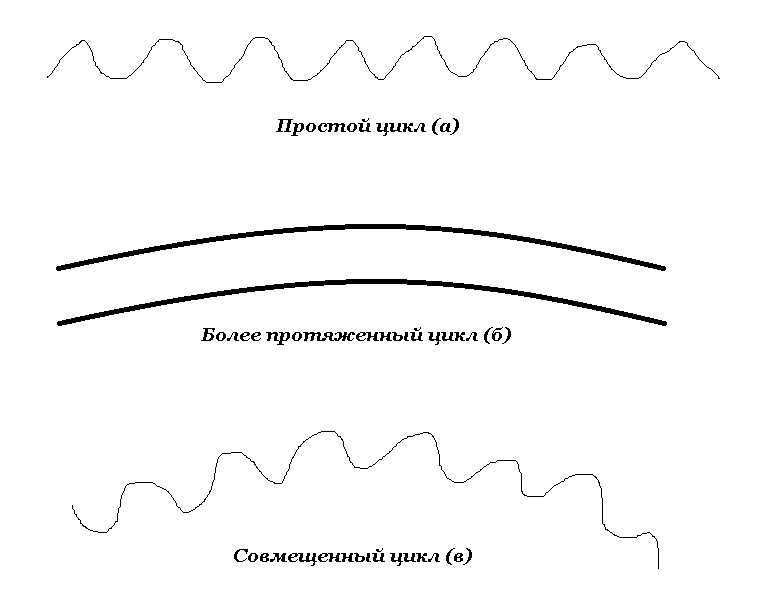

Принцип суммирования заключается в том, что все движения цены являются простым сложением всех активных циклов. Пример на рисунке ниже демонстрирует, что ценовая модель на вершине рынка формируется путем простого сложения двух разных циклов внизу графика:

Обратите особенное внимание на то, что в составной волне С появляется двойная вершина. Согласно теории цикличности, все ценовые модели образуются в результате взаимодействия двух или более различных циклов

Таким образом, принцип суммирования помогает понять логику прогнозирования развития рынка с помощью циклического анализа. Предположим, что любое движение цен представляет собой сумму циклов различной протяженности. Допустим далее, что каждый из этих циклов может быть выделен и измерен. И, наконец, допустим, что каждый из них продолжится в будущем. Тогда можно просто продолжить все циклы, проецируя их в будущее, и снова сложить их, получая при этом будущую тенденцию развития рынка. Во всяком случае – о такой возможности говорит теория цикличности.

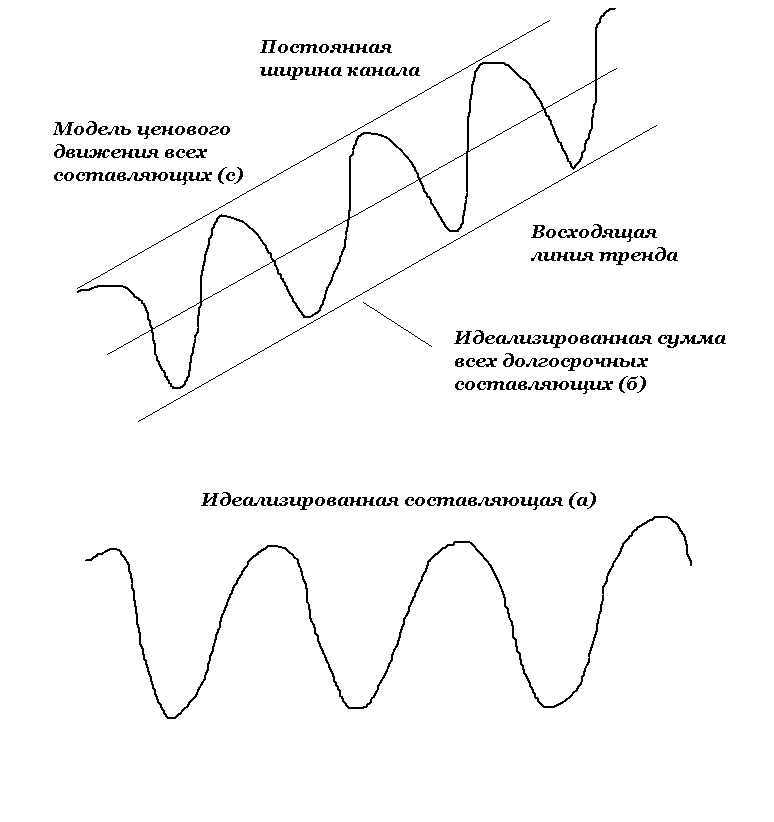

Принцип гармоничности подразумевает, что соотношение соседних волн определяется небольшим целым числом, обычно “2”. Например, следующим меньшим циклом, соседним с двадцатидневным, будет десятидневный – то есть меньший в два раза. Следующим по возрастанию будет сорокадневный, то есть больший в два раза.

Принцип синхронности призван объяснить сильную тенденцию волн различной длины достигать основания практически одновременно. На примере продемонстрированы оба принципа – гармоничности и синхронности:

Волна В, которая расположена в нижней части графика, вдвое короче волны А. Волна А включает два повторения меньшей волны В, демонстрируя гармоничное отношение между двумя волнами

Обратите внимание, что, когда волна А достигает нижней точки, волна В также опускается до предела, демонстрируя синхронность, существующую между двумя волнами. Принцип синхронности также означает, что циклы одинаковой протяженности на разных рынках также имеют тенденцию достигать экстремумов одновременно

Принцип пропорциональности используется для описания отношений между периодом и амплитудой цикла. Цикл с более крупным периодом должен иметь пропорционально большую амплитуду. Амплитуда (или высота) сорокадневного цикла, например, должна быть примерно вдвое больше амплитуды двадцатидневного цикла.

Подробности

В рейтинг еще попали покупка подарков и сувениров, игрушек для детей, оплата бензина и парковки. Это все, за что мы каждый день отдаем от 100 до 500 рублей, даже не задумываясь. Понятно, что сумма таких расходов даже по одной категории в месяц может до ходить до 5000 до 15 000 рублей, а если таких категорий несколько, то смело на спонтанные траты можно списывать и 20-30 тысяч рублей. Как показывает практика, чем выше доход, тем больше денег уходит на такие спонтанные траты и тем сложнее отказаться от этих привычек.

Причиной спонтанных трат часто становятся спонтанные доходы – премия, выигрыш в лотерею, возврат долга. Все эти внезапные деньги провоцируют на нерациональные покупки.

Причиной всех спонтанных покупок является наш гормон удовольствия – дофамин. Мы покупаем что-то в моменте и сразу же получаем удовольствие. Удовольствие от покупки чего-то значимого и стоящего на отложенные деньги сильно отсрочено во времени. Но самое интересное в том, что этот самый гормон радости и удовольствия появляется у нас не в момент покупки, а в момент ожидания. То есть дофамин работает на опережение и заставляет нас покупать то, что сейчас не особо и требуется.

Полностью избежать спонтанный трат в современных реалиях не возможно, особенно, если вы живете в крупном городе. Тем не менее, контролировать эту статью расходов вполне реально, а сохранение львиной доли бюджета каждый месяц будет вас мотивировать еще больше.

Начать можно с тотального контроля трат, фиксируйте все свои траты. Только так вы сможете найти те дыры, куда утекают ваши деньги. Проанализировав основные траты на протяжение пары месяцев уже можно думать о том, что из этого действительно является для вас обязательным, а от чего можно безболезненно отказаться или существенно снизить потребление.