Как инвестировать в акции компаний полупроводников?

Простейший способ – собрать портфель самостоятельно, но можно упростить задачу и работать с соответствующими ETF. Вложения возможны и через взаимные фонды, но это значительно менее удобный вариант работы по сравнению с биржевыми фондами и самостоятельным сбором портфеля.

Самостоятельный сбор портфеля

В него можно включать бумаги всех перечисленных выше категорий компаний. Это будет дополнительная диверсификация портфеля.

Выше приводились результаты портфелей за последние 10 лет, для каждой из категорий профит превышал 15% годовых с учетом инфляции. Если составить инвестпортфель с учетом всех перечисленных акций компаний полупроводников, то результат также окажется неплохим.

За период с сентября 2010 г. по июнь 2021 г. портфель вырос в 12+ раз, обеспечив реальную годовую доходность в 24,25%. Не факт, что в будущем темпы роста сохранятся, но даже если это будет 13-15% годовых с учетом инфляции, то результат все равно отличный.

Что касается логики составления портфеля, то есть несколько вариантов:

- Равновесный портфель – все компании получают равные доли, их капитализация не учитывается.

- Агрессивный – компании с большей капитализацией получают меньший вес. Исходим из того, что бизнес с триллионной капитализацией не сможет расти с теми же темпами, что и компании с капитализацией в $10-$50 млрд.

- Консервативный – крупный бизнес получает большую долю в портфеле.

Основное неудобство при ручном сборе инвестпортфеля – необходимость покупки каждой акции вручную. Это выдвигает дополнительные требования к депозиту трейдера, к тому же при каждой сделке выплачиваются комиссии.

Если этот недостаток не смущает, то вполне можно самостоятельно собрать неплохой «полупроводниковый» портфель – компаний мало и сложный выбор делать не придется. Что касается брокера, то подойдет любая компания, у которой можно купить все перечисленные акции. Выход на нужные биржи дает Джаст 2 Трейд, есть и другие подходящие иностранные брокеры.

Регистрация основано 2007 депозит от $100 инвестиции Акции, ПАММ, IPO, ДУ кредитное плечо до 1:20 bonus до 2000$ demo mobile регулятор CySEC, ESMA

9,9

Обзор Отзывы

Покупка ETF

Биржевые фонды – готовые портфели, каждая их акция соответствует целому набору ценных бумаг различных компаний. Недостаток такого подхода в том, что инвестор не может влиять на состав корзины ETF.

Внимания заслуживают несколько «semiconductors ETF»:

- iShares Semiconductor – под управлением более $6 млрд, фонд работает с 2001 г. и берет за управление 0,46%.

- VanEck Vectors Semiconductor – в управлении более $5,5 млрд, ETF начал работать в 2000 г., комиссия составляет 0,35%.

- Direxion Daily Semiconductor Bull 3x – фонд с плечом х3. Управляет средствами инвесторов в объеме $4+ млрд, комиссия – 0,96%, работа ведется с 2010 г.

- SPDR S&P Semiconductor, старт фонда состоялся в 2006 г., за прошедшее время удалось привлечь около $1 млрд клиентских средств.

- Invesco Dynamic Semiconductors – фонд работает с 2005 г. и управляет портфелем на сумму в $600+ млн.

За прошедшее десятилетие все перечисленные ETF показали рост. Но даже после сильного роста входной порог остается сравнительно невысоким. Акция самого дорого фонда с плечом х3 стоит меньше $500, есть и ETF, чьи акции обойдутся меньше $200 за штуку.

Состояние полупроводниковой промышленности и ее перспективы

Статистика говорит о стабильном росте сектора полупроводников. Даже после кризиса доткомов емкость рынка снизилась с рекордных на тот момент $204 млрд до $139 млрд, но позже рост возобновился и рекорд был обновлен уже через 4 года.

Уже в 2020 г. объем рынка превысил $500 млрд. С учетом постоянного роста в ближайшие годы этот показатель превысит $1 трлн и еще до конца начавшегося десятилетия достигнет отметки в несколько триллионов долларов.

В будущем основными драйверами роста станут:

- Спрос со стороны автомобильной промышленности. Внедрение беспилотных автомобилей повысит спрос на полупроводниковую продукцию.

- Стабильный спрос со стороны производителей комплектующих для ПК, игровых приставок, смартфонов.

- Автоматизация производства.

- Развитие интернета вещей. Если прогнозы оправдаются хотя бы частично, то в будущем едва ли не каждая привычная вещь будет уметь выходить в интернет и взаимодействовать с другими устройствами. Без полупроводниковой продукции это невозможно.

- Развитие облачных технологий. Это потребует строительства новых дата-центров, обновления серверов, что также невозможно без развития полупроводниковой продукции.

К этим факторам добавляются и другие, менее прогнозируемые, к ним относятся:

- Возможные форс-мажорные ситуации на основных производствах. В мире не так много полупроводниковых заводов, выход из строя даже 1-2 из них провоцирует существенный дисбаланс между спросом и предложением.

- Новые бычьи волны на криптовалютном рынке. Это гарантированно станет причиной массовой скупки видеокарт, ASIC, их производители начнут наращивать производство.

Вариант с внезапным схлопыванием рынка полупроводников практически исключен. Для этого нужна либо катастрофа планетарного масштаба, либо научно-техническая революция с изобретением принципиально новых материалов, которые бы полностью заменили стандартные полупроводники. Полностью отбросить вероятность этих событий нельзя, но и всерьез учитывать их в прогнозах не стоит.

Локальные коррекции гарантированно будут. Если оценить график Philadelphia Semiconductor Index, то видно, что он явно перегрет и должен состояться откат перед дальнейшим ростом. Но в долгосрочной перспективе ничто не мешает индексу продолжить обновление исторических максимумов. Долгосрочные инвесторы рассматривают коррекции как возможность нарастить портфель по более выгодной цене.

Причины полупроводникового кризиса 2021 г.

В 2021 г. на рынке сложилась уникальная ситуация, аналитики называли ее идеальным штормом:

- Из-за пандемии коронавируса были нарушены цепочки поставок материалов.

- Возник так называемый отложенный спрос на полупроводниковую продукцию.

- В конце 2020 г. состоялся старт консолей нового поколения – это также повысило спрос.

В сочетании с криптовалютным бумом и ограниченностью предложения это привело к кризису – производители полупроводников загружены заказами на 100%, но спрос не удовлетворен. Заказчикам приходится буквально становится в очередь. Пострадала и автомобильная индустрия, и рынок ПК комплектующих, и другие секторы.

Эти факторы проявлялись и в прошлом, но в 2021 г. они совпали, что многократно усилило их влияние. Текущая ситуация – яркое доказательство того, что без развития полупроводниковой промышленности комфортное существование человечества невозможно.

MSI

Тайваньский производитель электроники занимается выпуском широкого спектра продукции, от комплектующих до готовых решений; в число последних входят ноутбуки, моноблоки, десктопные компьютеры в разных форм-факторах – от игровых «башен» до компактных мини-ПК.

Игровые компьютеры MSI могут похвастать стилем и разнообразием форм: в модельном ряду есть и огромные «монстры», и устройства не габаритнее консоли, а дизайн сочетает рубленые грани и яркую RGB-подсветку. Производитель использует в устройствах собственные комплектующие, в частности, материнские платы, видеокарты и системы охлаждения, а потому пользователи могут не беспокоиться об их совместимости.

ИТ-бизнес идет в регионы и за рубеж

Помимо мегаполисов, в России сформировался целый пул регионов с высоким уровнем производства цифровых продуктов, говорит гендиректор компании-разработчика цифровых решений Inostudio из Таганрога Максим Болотов. В качестве примеров он приводит Нижегородскую, Новосибирскую и Ростовскую области.

Здесь сосредоточены крупные фирмы и целые кластеры малых и средних компаний, которые занимаются разработкой для заказчиков по всему миру — от США до Южной Кореи и Австралии. «Эти компании способны быстро и гибко выполнять задачи — от частных решений автоматизации до создания облачных цифровых платформ», — подчеркивает Болотов.

Индустрия 4.0

Как облачные технологии становятся конкурентным преимуществом бизнеса

Экспорт российских софтверных компаний, по подсчетам «Руссофта», в 2020 году вырос на 5–10%. В индустрии намерены увеличивать показатели.

В декабре прошлого года на базе объединения разработчиков создали комитет по экспорту, напоминает Литошенко из First Line Software. Цель комитета — помочь в развитии бизнеса на иностранных рынках. «Спрос на ИТ-услуги российских компаний за рубежом очень высок», — заключает Литошенко.

Подписывайтесь также на Telegram-канал РБК Трендов и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

Сделай сам

«Ключевым фактором неопределённости на рынке смартфонов стала пандемия Covid–19, она оказала и продолжит длительное время оказывать значительное влияние на экономику, а соответственно, и на благосостояние людей и их покупательские возможности. Ещё одним фактором стал дефицит производственных мощностей на рынке полупроводников. С началом пандемии производители смартфонов, которые сильно зависят от стабильной работы китайских заводов, первыми ощутили влияние коронакризиса. В первую очередь отложились премьеры новых моделей, возникли перебои с поставками комплектующих, что послужило причиной дефицита некоторых моделей смартфонов», — отмечает Михаил Догадин.

В то же время ведущий аналитик Mobile Research Group Эльдар Муртазин подчёркивает, что возникла не просто «неопределённость», но кризисная ситуация: растут цены, растёт и дефицит.

«Дефицит связан с логистикой, торговой войной, с отсутствием компонентов. На данный момент проблема только усиливается, и компонентов как не было, так и нет. Я предполагаю, что в третьем квартале дефицит достигнет пика», — предполагает эксперт. По его словам, в меньшей степени затронута компания Samsung, так как у неё есть свои микросхемы, память и процессоры — сами разрабатывают, сами и производят. Кроме того, у компании большие складские запасы, так как производство планируется заранее, а объёмы выкупаются на несколько месяцев вперёд. «Но и до них уже докатывается проблема с производством техники. У Apple большие трудности, потому что они вообще не делали никогда запасов компонентов для производства. Сегодня даже многих пластиков для электроники просто нет, вы не сможете их купить. Такого масштаба кризиса ещё не было, все выкручиваются как могут, но цены растут на глазах ежедневно», — говорит Эльдар Муртазин.

Анна Торговцева

Все статьи автора

6 апреля 2021, 07:30

11738

Apple

Известная американская корпорация выпускает смартфоны, планшеты, ноутбуки и настольные компьютеры, причем все они работают на собственной операционной системе – macOS/iOS.

Готовые ПК производителя характеризуются хорошим качеством сборки, стильным дизайном и очень высокой ценой – это премиальные устройства, подчеркивающие статус своего владельца. Что касается игр – большинство компьютеров Apple не подходят для гейминга: их «железо» рассчитано на использование в профессиональной среде (программирование, дизайн, монтаж видео и так далее), а ОС не совместима с большим количеством игр, разрабатываемых для Windows.

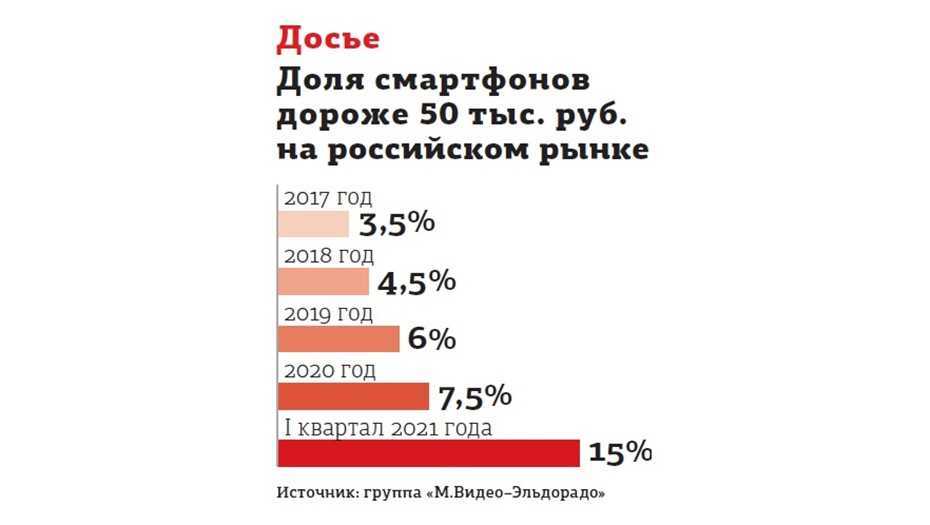

В рублях или в штуках?

Если смотреть на статистику в денежном выражении, складывается ощущение, что спрос на смартфоны только растёт. По данным «М.Видео–Эльдорадо», российский рынок в первом квартале 2021 года прибавил более 20%, достигнув около 155 млрд рублей.

«Петербуржцы только в январе и феврале приобрели 198 тыс. смартфонов на сумму 6,3 млн рублей, что на 8% и 67% больше, чем в январе и феврале 2020 года. Средний чек в Северной столице вырос более чем в 2 раза, до 31,5 тыс. рублей. Петербуржцы предпочитают смартфоны дороже, чем в целом по России», — подчёркивает вице–президент по закупкам и развитию компании «Связной» Михаил Догадин.

Однако по всей России спрос в количественном выражении существенно упал: с 7,5 млн штук в прошлом году до 6,5 млн в этом (данные «М.Видео–Эльдорадо»). «Тут напрашивается вывод, что платёжеспособный спрос продолжает снижаться. Хотя некоторые поставщики пытаются переубедить, что это не так. Например, рассказывают, как растёт спрос на автомобили, жильё и так далее. Но мы видим в то же время, что количество просроченных микрозаймов в России в феврале побило рекордное значение», — отмечает генеральный директор аналитического агентства «Рустелеком» Юрий Брюквин.

Действительно, в «М.Видео–Эльдорадо», например, сообщают: «По итогам первого квартала 2021 года продажи смартфонов из верхнего ценового диапазона показали наиболее высокую позитивную динамику. Спрос увеличился на 70% в штуках и 85% в деньгах. В результате доля устройств дороже 50 тыс. рублей увеличилась в штуках вдвое, до 15% от общего объёма продаж, в деньгах приблизилась к 50%». Однако вместе с этим и цена устройств выросла до 20%.

Но если за январь–февраль объёмы продаж в деньгах росли, то по итогам марта петербуржцы перестали скупать подорожавшую технику: сокращение объёмов продаж составило 10% (данные «Платформы ОФД»).

Ранее эксперты констатировали рост цен и дефицит на рынке компьютерной техники (особенно по части видеокарт, которые активно скупали майнеры криптовалют). Но теперь стало очевидно, что проблема распространилась и на мобильные устройства.

По мнению бизнес–аналитика компании «Марвел–Дистрибуция» Антона Фомина, российский рынок инерционный и никаких аномалий пока не произошло. «По нашим оценкам, мы начнём ощущать падение продаж либо в четвёртом квартале этого года, либо уже в первой половине следующего», — считает он.

Сделай сам

«Ключевым фактором неопределённости на рынке смартфонов стала пандемия Covid–19, она оказала и продолжит длительное время оказывать значительное влияние на экономику, а соответственно, и на благосостояние людей и их покупательские возможности. Ещё одним фактором стал дефицит производственных мощностей на рынке полупроводников. С началом пандемии производители смартфонов, которые сильно зависят от стабильной работы китайских заводов, первыми ощутили влияние коронакризиса. В первую очередь отложились премьеры новых моделей, возникли перебои с поставками комплектующих, что послужило причиной дефицита некоторых моделей смартфонов», — отмечает Михаил Догадин.

В то же время ведущий аналитик Mobile Research Group Эльдар Муртазин подчёркивает, что возникла не просто «неопределённость», но кризисная ситуация: растут цены, растёт и дефицит.

«Дефицит связан с логистикой, торговой войной, с отсутствием компонентов. На данный момент проблема только усиливается, и компонентов как не было, так и нет. Я предполагаю, что в третьем квартале дефицит достигнет пика», — предполагает эксперт. По его словам, в меньшей степени затронута компания Samsung, так как у неё есть свои микросхемы, память и процессоры — сами разрабатывают, сами и производят. Кроме того, у компании большие складские запасы, так как производство планируется заранее, а объёмы выкупаются на несколько месяцев вперёд. «Но и до них уже докатывается проблема с производством техники. У Apple большие трудности, потому что они вообще не делали никогда запасов компонентов для производства. Сегодня даже многих пластиков для электроники просто нет, вы не сможете их купить. Такого масштаба кризиса ещё не было, все выкручиваются как могут, но цены растут на глазах ежедневно», — говорит Эльдар Муртазин.

Анна Торговцева

Все статьи автора

6 апреля 2021, 07:30

11738

Клиенты определили приоритеты

Минувший 2020 год не принес принципиальных изменений для рынка ПО, но усилил тенденции, которые наблюдались раньше. «Фактор COVID-19 и обострение международной обстановки заставили большинство предприятий отчетливо обозначить приоритеты в цифровой трансформации бизнес-процессов», — говорит Сергей Пуцин, руководитель департамента развития продукта компании Docsvision

Среди таких приоритетов он называет импортозамещение, внедрение легких и мобильных клиентских приложений и безбумажную удаленную работу. Все эти тренды существовали давно, но в 2020 году обрели новый масштаб и стали жизненно важны для компаний.

Индустрия 4.0

Как коронавирус трансформирует технологии

Обычно в кризисные периоды бизнес первыми урезает проекты, связанные с цифровой трансформацией, автоматизацией и Big Data. Однако в 2020-м этого не произошло. «Компании видели в этих процессах возможность повышения эффективности, сокращения издержек и охотно инвестировали в такие технологии», — отмечает глава департамента Docsvision.

И все же большинство компаний оказались не готовы к стремительному переходу в цифру, считает управляющий директор и председатель совета директоров «Диасофта» Александр Глазков.

Бизнес тратит на проекты цифровой трансформации массу времени и ресурсов. Но иногда результат не оправдывает ожиданий и не соответствует потребностям компаний, говорит Глазков

Это происходит, например, из-за несоблюдения важных для цифровых проектов принципов — таких как омниканальность или единство UX/UI дизайна, в котором удобство использования не менее важно, чем эстетика интерфейса

Российское ПО замещает иностранное

ПО иностранных разработчиков превалирует на российском рынке, признает Олег Баранов, управляющий партнер компании «Неофлекс» — разработчика ИТ-платформ для цифровой трансформации. Однако, по мнению Макарова из «Руссофта», именно сейчас импортозамещение становится «не рассказом о будущем, а реальным настоящим трендом».

«В 2020 году мы наблюдали нарастающую тенденцию перехода на отечественное ПО не только в органах государственной власти, но и на объектах критической инфраструктуры, в частности, в медицинских учреждениях страны», — подтверждает замгендиректора «Ред Софт» Рустам Рустамов. Он уверен, что причина не только в требованиях законодательства, которое подталкивает покупать российский софт, но и в повышении конкурентоспособности отечественного ПО. «Наши разработчики готовы предложить полный стек для замены используемых западных технологий», — подчеркивает Рустамов.

Индустрия 4.0

Как современные технологии помогают медицине

Участники пресс-конференции рассказали о нескольких российских решениях, способных заместить иностранные продукты:

- Neoflex Datagram. Первое в России ETL-средство (Extract, Transform, Load) для Big Data, включенное в единый реестр отечественного ПО. Продукт, разработанный в компании «Неофлекс», построен на технологиях с открытым кодом. Он позволяет значительно сократить время и оптимизировать стоимость на разработку бизнес-приложений для задач онлайн-мониторинга и выявления аномалий в потоковом режиме, высоконагруженных приложений для обработки и анализа данных, систем для автоматизации обязательной отчетности в крупных финансовых организациях.

- Digital Q. Омниканальная цифровая платформа «Диасофт». Представляет собой среду для ускоренной разработки и развертывания бизнес-приложений в микросервисной архитектуре. Внедрение платформы может сократить сроки проектов на треть, а стоимость разработки — почти вдвое, за счет разделения некоторых производственных ролей и снижения требований к разработчикам. Также включена в реестр российского ПО.

- «Форсайт. Аналитическая платформа». Платформенное решение для анализа данных. Содержит инструменты классического и продвинутого бизнес-анализа, визуализации данных, легко интегрируется в ИТ-инфраструктуру. На базе платформы можно создавать бизнес-приложения для решения множества корпоративных задач по управлению данными. Входит в реестр отечественного ПО.

- ОС «Альт». Защищенная операционная система «Базальт СПО». По словам гендиректора компании Алексея Смирнова, ОС выпущена для семи аппаратных архитектур и подходит почти для всех отечественных процессоров. Этого удалось добиться за счет самостоятельной распределенной инфраструктуры разработки, которую «Базальт СПО» развивает последние 20 лет.

- РЕД ОС. Еще один аналог Windows от отечественного разработчика «Ред Софт». Операционная система не только поддерживает российское «железо», но и совместима с отечественным прикладным ПО. Подходит для объектов критической информационной инфраструктуры — например, ИТ-систем больниц или электростанций.

Несмотря на наличие разработок, перейти на российское ПО удается не всегда. «Остается ряд сдерживающих факторов: вопросы совместимости государственных информационных систем с отечественным ПО, дефицит бюджета, рекомендательный характер перехода на софт российского производства», — перечисляет Рустамов из «Ред Софта».

Замене иностранного ПО на отечественное может помешать сложившееся ИТ-наследие, добавляет Баранов из «Неофлекса». Например, если в организации уже работает зарубежный аналог, оплачены лицензии на его использование и потрачены средства на внедрение продукта.

При выполнении заказов у российских поставщиков также возникают сложности, рассказывает гендиректор российского вендора «Форсайт» Владимир Комов. Все чаще встречаются случаи, когда заказчик системы просит передать исключительное право на код продуктов, на базе которых она разработана.

«Для вендоров это риск потерять права на версии ПО и получить прямого конкурента, — описывает ситуацию Комов. — Продуктовые компании вынуждены искать обходные пути, чтобы участвовать в конкурсе, либо отказываться от него». В результате вендоры теряют клиентов, а российский ИТ-рынок — возможности для качественного импортозамещения. Комов отметил, что есть ряд проверенных методов решения этой ситуации, в частности — практика депонирования исходного кода.